Витрата в розстрочку – можливість перевести здійснену витрату з картки (покупка, зняття готівки чи переказ коштів) в розстрочку, а Банк поверне вам витрачені кошти.

Як працює розстрочка на витрати з картки?

Зробіть розрахунок, зняття готівки чи переказ на картку від 1000 грн

Оберіть операцію з написом “Є розстрочка!” в застосунку та переведіть її у розстрочку

Розстрочка активується і кошти повернуться Вам на картку автоматично

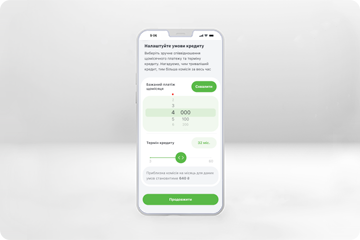

«Витрата в розстрочку» (для операцій зняття готівки та переказів)

- Сума від 1000 грн до 100 000 грн

- Термін розстрочки – 12 місяців

- Щомісячна комісія – 1,49%

- Реальна річна процентна ставка – 36,47%

«Витрата в розстрочку» (для операцій покупка)

- Сума від 1000 грн до 100 000 грн

- Термін розстрочки – 6 місяців

- Щомісячна комісія – 1,49%

- Реальна річна процентна ставка – 34,64%

Попередження для клієнта

Ліміт розстрочки

Ліміт розстрочки – це додатковий ліміт до вашої кредитної картки, який можна використати для

розстрочок.

Перевірити ліміт розстрочки можна в додатку від ОТП Банк.

Ліміт розстрочки можна збільшити, додавши частину від кредитного ліміту з кредитки у додатку від ОТП Банк.

Перевірити ліміт розстрочки можна в додатку від ОТП Банк.

Ліміт розстрочки можна збільшити, додавши частину від кредитного ліміту з кредитки у додатку від ОТП Банк.

Як погашається розстрочка?

Щомісячний платіж списується автоматично в той же день кожного місяця, коли була оформлена

розстрочка.

Вам потрібно лише забезпечити залишок не менше суми платежу на дату платежу за розстрочкою.

За потреби, ви завжди можете достроково закрити розстрочку в додатку.

Вам потрібно лише забезпечити залишок не менше суми платежу на дату платежу за розстрочкою.

За потреби, ви завжди можете достроково закрити розстрочку в додатку.

Поширені питання

Які документи потрібні для оформлення?

Документи не потрібні. Оформлення проходить миттєво через додаток від OTP Bank.

Скільки товарів можна купити за 1 раз?

Кількість товарів та оформлених розстрочок необмежена.

Відсутній ліміт розстрочки. Що робити?

Перенести частину кредитного ліміту на ліміт «Скибочки» у додатку від OTP Bank.

«Кредити» → «Розстрочки» → «Збільшити ліміт на розстрочки». Вкажіть бажану суму для перенесення та збережіть операцію.

Що робити, якщо я хочу повернути товар, який було куплено через «Скибочку» у Партнерів?

Звернутися до партнера. Після повернення кошти зарахуються на ваш рахунок, і розстрочка закриється автоматично.

Ліміт розстрочки менший, ніж вартість товару. Що робити?

Скористатися додаванням лімітів в додатку від OTP Bank та збільшити ліміт розстрочки за рахунок кредитного ліміту.

Скільки в мене є часу, щоб перевести витрату з картки в розстрочку?

15 днів. В деталях операції ви побачите граничний термін, до якого можна активувати розстрочку.